Alma Solís

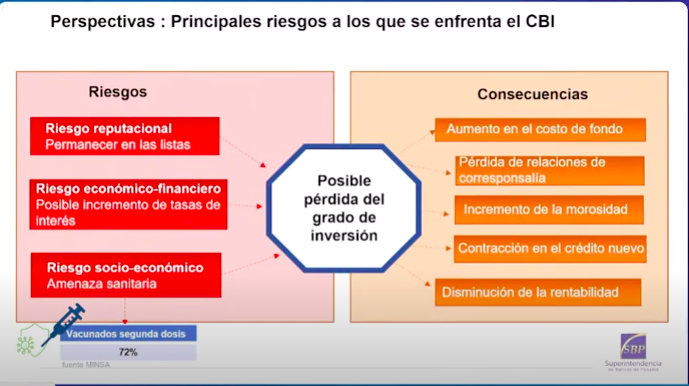

Panamá debe manejar y administrar bien los riesgos reputacional, socioeconómico y económico financiero al igual que hacer una buena gestión de las finanzas públicas para mantener la calificación de riesgo y el grado de inversión, así lo dio a conocer el superintendente de Bancos de Panamá, Amauri Castillo.

Castillo, quien fue el invitado en la reunión mensual de la Asociación Panameña de Ejecutivos de Empresa (APEDE), indicó que en un entorno como el que se enfrenta es importantes tener en cuenta los riesgo macro que identificaron.

“El primero es el riesgo reputacional al que nos enfrentamos si no logramos salir de las listas” señaló, sin embargo, a pesar de los avances que Panamá ha hecho en esta materia la semana pasada la Unión Europea confirmó en la lista de países no cooperadores de intercambio de información tributario al país canalero-

Como señaló el superintendente, esto en adición a la lista del Grupo de Acción Financiera Internacional (GAFI) que se está discutiendo esta semana en las plenarias, son elementos que no se pueden perder de vista.

El otro riesgo que destacó durante su presentación es el económico financiero, aquí hizo referencia a las medidas que está tomando el Banco de la Reserva de los Estados Unidos, en cuanto al incremento de tasas y una posible alza en la inflación. “Al final sin duda alguna esto podría impactar a la mayoría de las economías emergentes y a la cual Panamá no escaparía” dijo Castillo.

Riesgos que enfrenta el Centro Bancario Internacional de Panamá

-

Riesgo Reputacional

-

Riesgo Económico Financiero

-

Riesgo Socio Económico

“Por último hay un riesgo que hemos denominado socio económico, causado por la pandemia que no deja de estar latente con posibles mutaciones como la que estamos enfrentando actualmente referente al Ómicron y unas variantes que están apareciendo del mismo Ómicron y otros, que ponen presión a la economía” destacó el regulador bancario.

Por otra parte, destacó la eficacia de la estrategia de vacunación aplicada por el gobierno nacional, la cual considera ha sido efectiva y recordó que este punto se mencionaba en meses anteriores como de gran importancia para la recuperación de la economía.

Además resaltó el esfuerzo del sector privado en echar adelante la actividad económica con los recursos que tienen a la mano, algunas han podido recuperarse y otras tardarán más.

“Desde nuestra perspectiva, estos tres riesgos podrían afectar la calificación de riesgo hacia la baja y una posible pérdida de grado de inversión. Afortunadamente Fitch Ratings muy recientemente mejoró la perspectiva, de negativa a una estable, pero la calificación sigue siendo la misma.” dijo Castillo.

Agregó que es por esto que la gestión y el manejo de estos riesgos, al igual que también la gestión y el manejo de las finanzas públicas permitirán mantener la calificación.

También los otros efectos que se deben controlar son desde el punto de vista del aumento del costo de fondo, la salida de relaciones de corresponsalía, el atraso el pago de créditos y reducción de la rentabilidad, entre otros aspectos.

En cuanto a cifras, a noviembre de 2021 (cifras al cierre de diciembre aún no se presentan) indicaron que la estructura actualmente del sector financiero panameño es de US$146 mil millones de activos, la banca representa el 90% y el mercado de valores 3% y seguros 2%, cooperativas y financieras, entre otros, serían el 4% restante.

“La mayoría del sector financiero se concentra en el sector regulado” destacó.

El total de activos del Centro Bancario Internacional (CBI) se encontraba en la misma fecha en US$132 mil millones, presentando leve incremento de 1,8%, crecimiento se debe al buen desempeño de las inversiones en valores que subieron un 9%.

Los activos líquidos disminuyeron en 9,2%, la explicación del regulador es que fue debido a que el Banco Nacional hizo frente a compromisos adquiridos reduciendo esta cuenta. Enfatizó que se debe recordar que el Banco Nacional durante la pandemia aumentó sus activos líquidos porque recibió depósitos del Estado e hizo emisiones de bonos haciendo crecer los activos líquidos, sin embargo, este dinero se desembolsará a medida que se vaya requiriendo.

-

Activos del CBI US$132 mil millones

-

Utilidades del CBI US$1,231 millones

-

Estructura del sector financiero panameño US$146 mil millones

Las utilidades del CBI fueron de US$1,231 millones, un 23% de crecimiento interanual. En el caso de los depósitos estos incrementaron de 1,9%, por el otro lado obligaciones de los bancos fue de US$15, 441 millones.

En el Sistema Bancario Nacional, que son los bancos que participan del mercado doméstico, tuvieron activos por US$116 millones en noviembre. El crecimiento ha sido mínimo en este rubro.